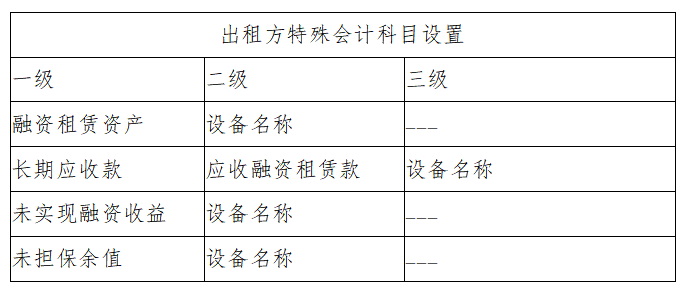

(一)融资租赁资产

该科目核算企业(出租方)为开展融资租赁业务取得资产的成本,包括合同价款以及为取得其所有权所发生的运输费、保险费以及安装调试费等。

(二)长期应收款-应收融资租赁款

该科目通过借记金额对租赁开始日融资租赁标的物进行初始确认;当收到各期租金时,贷记“长期应收款-应收融资租赁款-设备名称”科目;对于各种原因导致的无法收回租金,如计提了坏账损失,需要通过该科目贷方进行核算。当融资租赁合同终止,该科目借方余额为零。

(三)未实现融资收益

该科目是“长期应收款-应收融资租赁款”备抵科目,它是作为出租方的融资租赁公司在租赁期开始日记录的应收融资租赁款、未担保余值和租赁资产账面价值的差额。融资租赁合同一旦终止,该科目贷方余额为零。

(四)未担保余值

该科目核算企业(出租方)采用融资租赁方式租出资产的未担保余值。资产余值与担保余值的差额即为未担保余值,出租方应将资产担保余值计入其最低租赁收款额内核算,未担保余值则应单独核算,记在借方。

二、会计处理

(一) 融通资金

随着融资租赁行业的不断发展,租赁公司的融资渠道、融资方式日趋广泛,这里仅以银行贷款为例列示会计处理。

融资租赁企业在向银行借款时,根据收到的银行长期借款,其会计处理为:

借:银行存款-XX银行

贷:长期借款-本金

(二)购买有形动产或不动产

融资租赁行业按照租赁模式的不同,在经营过程中购买有形动产或不动产形式存在一定区别,这里主要介绍两种实务中运用最为广泛的经营模式下的采购环节,直接融资租赁和融资租赁售后回租。

1.直接融资租赁

出租方利用自有资金或通过银行贷款等方式,根据承租方的选择购买有形动产或不动产(以下简称租赁物),然后将其出租给承租方使用,租赁期满,承租方对租赁物有优先购买权。

对于有形动产而言,融资租赁企业在支付融资租赁设备等有形动产购买价款时,其会计处理为:

借:融资租赁资产—XX设备

应交税费—应交增值税(进项税额)

贷:银行存款—XX银行

对于不动产而言,融资租赁企业在支付融资租赁不动产购买价款时,其会计处理为:

借:融资租赁资产—XX不动产

应交税费—应交增值税(进项税额)

贷:银行存款—XX银行

2. 融资租赁售后回租

租赁物所有人将其资产以公允价值出售给出租方,取得销售价款,然后再以承租人的身份从出租方租回该租赁物,在约定的租赁期限内分期对出租方支付租金,期满后,承租方重获租赁物所有权。

对于有形动产而言,融资租赁企业在支付融资租赁设备等有形动产购买价款时,其会计处理为:

借:融资租赁资产—XX设备

贷:银行存款—XX银行

对于不动产而言,融资租赁企业在支付融资租赁不动产购买价款时,其会计处理为:

借:融资租赁资产—XX不动产

贷:银行存款—XX银行

(三)租赁期间

1.租赁开始日

主要分直接融资租赁和融资租赁售后回租业务两部分进行说明。

(1)直接融资租赁业务

借:长期应收款-应收融资租赁款(含税)

未担保余值

营业外支出(租赁资产公允价值小于账面价值)

贷:融资租赁资产(租赁资产原账面价值)

银行存款(初始直接费用)

营业外收入(租赁资产公允价值大于账面价值)

未实现融资收益

长期应付款-融资租赁销项税额

(2)融资性售后回租业务

在融资性售后回租的租赁开始日确认租赁债权时,与直租业务区别在于,一是通过“长期应收款-应收融资租赁款”科目预先提取的增值税额的计算方式不同,直租业务增值税计算基数包含本金部分,回租业务的增值税计算基数不含本金;二是适用税率不同,直租适用税率是17%,回租适用税率是6%。除此之外,其会计处理方式与直租业务相同。

2.支付每期银行利息

此环节包括计提利息、支付借款利息以及结转成本三部分。

(1)计提每期应付银行借款利息

借:租赁成本-长期借款利息

贷:应付利息

(2)支付银行借款利息

借:应付利息

贷:银行存款

(3)结转本期银行借款利息

借:主营业务成本

贷:租赁成本-长期借款利息

借:应交税费-应交增值税(营改增抵减的销项税额)

贷:主营业务成本

说明:按照税法规定,贷款利息的进项税额不得从销项税额中抵扣,但对于融资租赁企业而言,在确定直租和回租业务的销售额时可以对借款利息进行差额扣除。在会计处理上,为了方便核算,通过设置“应交税费-应交增值税(营改增抵减的销项税额)”科目对贷款利息的进项税额进行相应处理。

3.每期收取租金

此环节包括收取租金、计算租金增值税税款以及确认本期租金融资租赁收入。其中直租与回租区别在于计算销项税额时,回租业务按当期不含本金的全部价款及价外费用计算销项税额,其他处理与直租一致。

(1)收到融资租赁资产本期租金

借:银行存款-xx银行

贷:长期应收款-应收融资租赁款-XX设备/不动产

(2)收到融资租赁资产本期租金销项税额

借:长期应付款-融资租赁销项税额

贷:应交税费-应交增值税(销项税额)

(3)确认本期融资租赁收入

借:未实现融资收益

贷:主营业务收入-融资租赁收入

4.年度计提所得税

年度终了时,会计上确认的收入是该年度确认的融资收益,确认的融资成本为支付的借款利息,营业利润为融资收益减去融资成本;税法上,根据《企业所得税法实施条例》规定,租金收入,按合同约定的承租方应付租金日期确认收入的实现,因此,年度应税收入为租金收入减去分期摊销的购入融资租赁资产成本以及借款利息之后的余额。在这种情况下,一般会形成暂时性差异,需要进行纳税调整。

(1)会计处理如下:

借:所得税费用

贷:应交税费-应交所得税

递延所得税负债

借:所得税费用

递延所得税资产

贷:应交税费-应交所得税

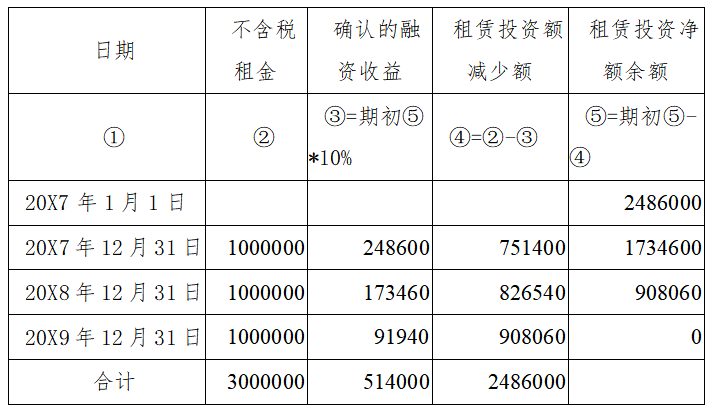

(2)案例说明

20X7年1月1日,出租方A(一般纳税人)应承租方B(一般纳税人)要求,购进生产设备一台,取得增值税专用发票一份,价款2480000元,税额421600,预计可使用年限4年,以上款项中1000000元由银行借款获得,借款年限3年,年利率5%,假设按年支付利息,到期一次还本,款项已支付。

双方签订条款如下:租赁期3年;从20X7年起每年12月31日收取租金(含税)1170000;A公司初始直接费用6000元(假设费用无法抵扣且不计入最低租赁收款额);期满,设备归B公司;租赁开始日20X7年1月1日。

通过上述业务;

①通过租赁类型判断,可知该业务为融资租赁;

②通过计算得出,出租方内含利率10%;

③通过计算得出,20X7年12月31日支付银行利息42735.04元

④未实现融资收益分配表