典型案例

——A公司风险分析案例

【案例引言】随着我国经济实力的增强,集团化经营成为企业发展的重要趋势,并成为服务地方经济与税收的重要支撑。集团企业经营规模大,财务数据庞杂,其存在的涉税风险高发且隐蔽性强。可见,抓住了集团企业税收风险管理,就是抓住了整个税收风险管理的“牛鼻子”。为此,**省税务部门围绕千户集团企业风险管理,积极构建风险分析模型,重点开展了石化行业集团企业风险应对,取得了组织收入和管理成效的双丰收。

一、企业基本情况

A公司成立于1982年,主要从事石油炼制及石化产品的加工生产和销售,是**集团旗下的千万吨级原油加工基地之一,拥有炼油、水煤浆、热电等40余套大型生产装置,原油加工能力达1800万吨/年,生产石油产品近70种,2016年入库各类税款达85.9亿元,是重点关注的千户集团企业。

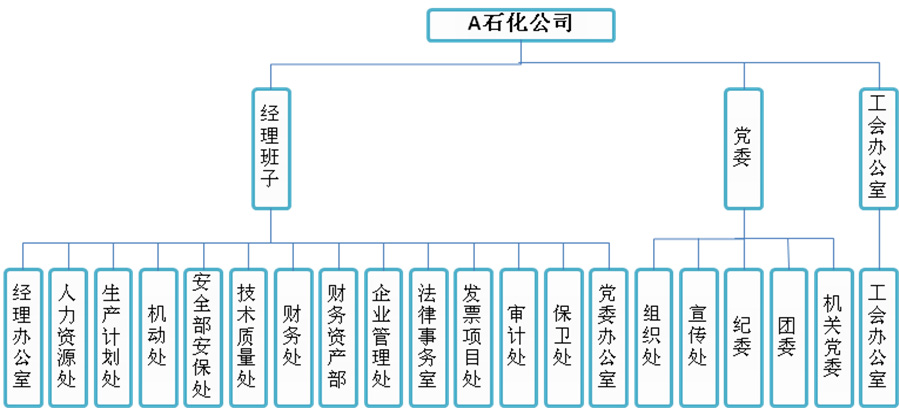

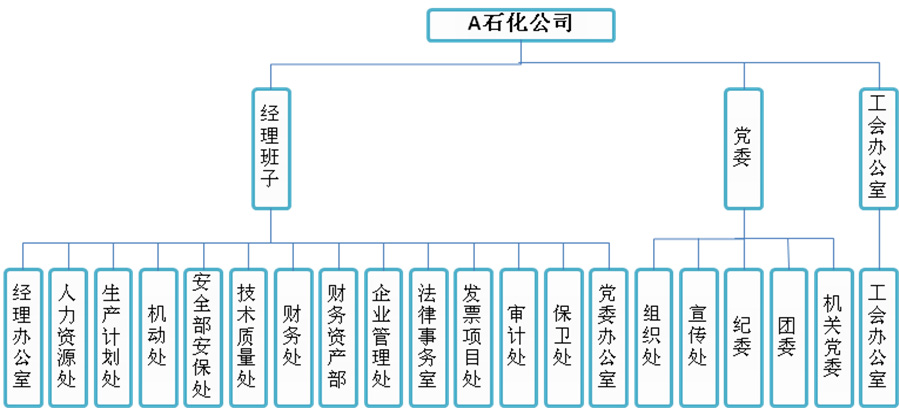

图1:A公司组织结构图

原油加工企业原材料采购和产品销售数量巨大,交易金额高,业务发生频繁,同时企业产品生产流程长,工艺复杂,各环节投入的生产原料种类繁多,水、电、气等能源消耗量大。为满足生产经营的核算要求,行业内普遍使用ERP系统进行内部管理。

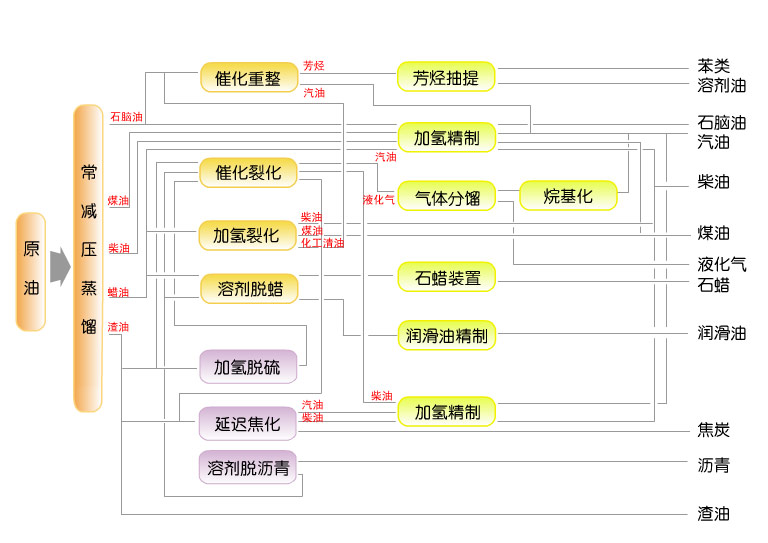

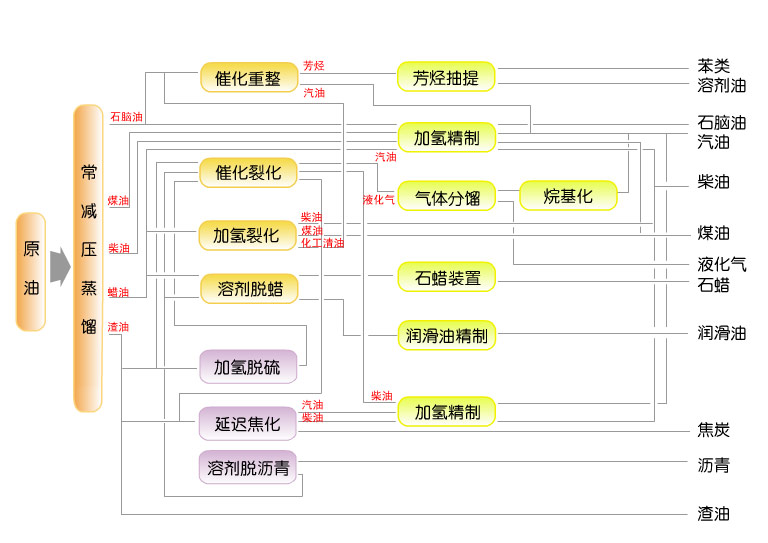

图2:A公司主要业务流程图

二、风险分析

风险分析团队结合专业特长,发挥“工匠精神”,全方位、多角度扫描透视A公司经营情况和风险点,并结合以前年度应对情况开展深度分析。

从石化行业产业链看,上游部分为油气开采、中游部分为石油炼制和化工产品制造、下游部分为成品油和化工产品销售。A公司作为产业链中游的龙头企业之一,在中国石化产业中长期处于举足轻重的地位。石化集团企业生产经营过程繁杂,导致税收风险多发:采购过程、生产过程、销售过程、资产管理过程中如果内控不完善,流程不规范,权责不明确,都有可能产生税收风险;集团企业关联交易普遍存在,关联交易的合理商业目的、定价方法、关联方往来款项的结算方式等方面都极易滋生税收风险;日益增长的投融资业务涉及政策广泛加大了税收风险的复杂性。

风险分析团队充分利用数据资源的强大支撑,建立纳税遵从风险评价模型对A公司进行二次深度分析:通过广泛获取数据,导入分析模型;计算三类指标,分析四种能力;做好人机结合评分,精准风险排序。经过数据深度挖掘,分析团队筛查出A公司各税种共计12个风险点:

未按规定抵扣在建工程进项税额少缴增值税的风险

分析企业2014-2016年的企业所得税年度申报表及资产负债表,发现企业2014—2016年在建工程项下依次新增的金额分别为5683.55万、7683.23万元、4987.25万元,但增值税年度进项转出金额均未超过20万,企业可能存在用于在建工程的物资的进项税额应转出未转出的风险。

未按规定确认个人所得税手续费收入少缴企业所得税的风险

石化企业职工众多,年度支付的工资薪金总额较大,地税部门通常会对企业财务部门的代扣代缴进行手续费的返还,返还的代扣代缴手续费应确认收入缴纳企业所得税。审阅企业所得税申报表纳税调整表及鉴证报告,未发现关于个税手续费收入的确认或纳税调整情况。

(三)未按规定享受资源综合利用税收优惠少缴企业所得税的风险

分析人员通过审阅企业三年的企业所得税申报表及鉴证报告,发现企业每年均享受较大金额的资源综合利用减计收入税收优惠,金额依次为457万、349万、671万。石化企业产品复杂,且连续生产,各种产品、中间体在设备内实现移送和连续生产,企业可能利用其资源综合利用的产品难以获得实物验证来超范围享受该项优惠。

(四)企业发生的职工福利费未按规定税前扣除少缴企业所得税的风险

分析人员通过企业的所得税申报表纳税调整表,发现企业连续三年的职工福利费发生金额依次为2376.43万、2599.45万、2756.12万,均未超过14%的限额。分析人员依据企业账套中防暑降温费等凭证,发现企业未将该类费用计入职工福利费。企业可能存在将应计入福利费而未计入的情况。

(五)视同销售行为未按规定缴纳税款的风险

石化企业由于生产的需要,为降低成本,电力、用水、用气通常自产自用。由于石化企业职工数量多,通常为职工提供职工宿舍,分析人员在分析企业账套时,通过关键字检索方式,发现企业职工福利费项下存在耗电、耗水、耗气等明细内容。通过数据平台中的上下游发票信息系统,未发现企业有购进电力、水及气的进项票据,企业可能存在将自产产品用于职工福利未视同销售的问题。

(六)未按规定计算缴纳印花税的风险

该公司在2016年度资产负债表反映期末长期借款金额为40000万元,期末短期借款金额为80000万元,期初长期借款金额为0元,期初短期借款金额为0元,申报“借款合同”印花税为0元。按公式:[(长期借款本期年末数-长期借款本期年初数)+(短期借款本期年末数-短期借款本期年初数)]*万分之零点五-当期实际缴纳“借款合同”印花税,计算“借款合同”印花税可能少申报缴纳6万元。

(七)企业自建(购置)房屋、建筑物未按规定缴纳房产税的风险

该公司2013年12月新增房屋建筑物203.33万元,2014年12月固定资产改造工程完工结转固定资产441.08万元,2015年12月在建工程结转固定资产302.15万元。经系统查询,该公司2014-2016年从价计征房产税分别为43.94万元、43.94万元、43.94万元,三年无增减变化,存在少申报缴纳房产税风险。

(八)未按地段单位税额标准申报缴纳城镇土地使用税的风险

该公司2016年度拥有ABC三块土地,其中A块地属于一等土地面积为87000㎡;B块地属于二等土地面积为120000㎡;C块地属于三等土地56000㎡。当地地方政府规定,城镇土地使用税单位税额:一等土地12元/㎡,二等土地10元/㎡,三等土地8元/㎡。该公司2016年度应申报缴纳城镇土地使用税269.2万元,实际入库城镇土地使用税245.2万元,可能少缴纳城镇土地使用税24万元。

(九)发放奖金、过节费及非货币福利少扣缴个人所得税的风险

该公司2014年通过“应付职工薪酬”科目发给职工的绩效奖293.00万元、兑现奖169.05万元、综合奖1496.33万元、中层奖250.42万元、运行值奖118.41万元、运动服1.58万元、中秋食品131.70万元、春节食品131万元、酒173.66万元等, 存在少代扣代缴个人所得税的风险。

该企业2015年通过“应付职工薪酬”科目发给职工的绩效奖475.09万元、兑现奖207.12万元、综合奖1516.67万元、中层奖404.93万元、运行值奖74.34万元、过年费128.32万元、端午节39.60万元等, 存在少代扣代缴个人所得税的风险。

该企业2016年通过“应付职工薪酬”科目发给职工的兑现奖619.88万元、绩效奖303.80万元、综合奖1773.91万元、中层奖430.31万元、运行值奖70.63万元等, 存在少代扣代缴个人所得税的风险。

(十)赠送客户礼品、礼金未按规定缴纳税款的风险

2015年度,该公司“营业费用—促销费”中发生促销费用429.59万元,其中发生以自有商品或者外购商品赠送客户促销支出约147.21万元,可能少申报其他所得个人所得税;2016年度“营业费用—促销费”发生额111.19万元,其中以自有商品、外购商品作为礼品促销约43.09万元,可能少申报其他所得个人所得税。

(十一)受让土地使用权未按规定缴纳契税的风险

从当地政府网站查询,该公司2016年从一级市场通过竞拍取得一块土地使用权,拍卖价为1.8亿元,可能有未足额缴纳契税的风险。

三、风险应对

分析人员根据发现的疑点问题,确定重点评估方向,实地核实,层层深入。

(一)针对疑点一

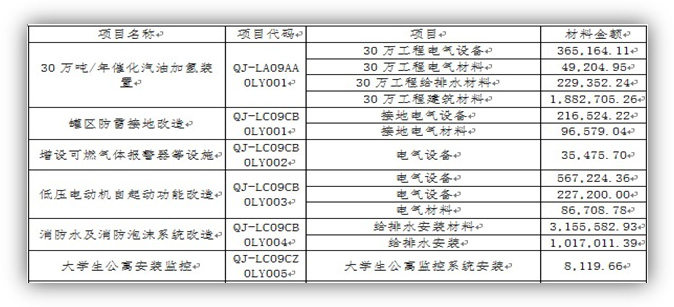

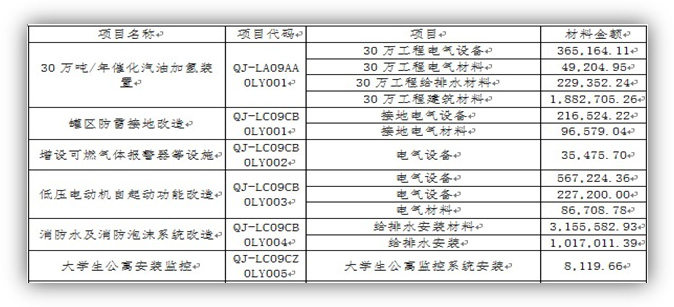

分析企业总账科目行项目-在建工程-具体项目-材料费用等

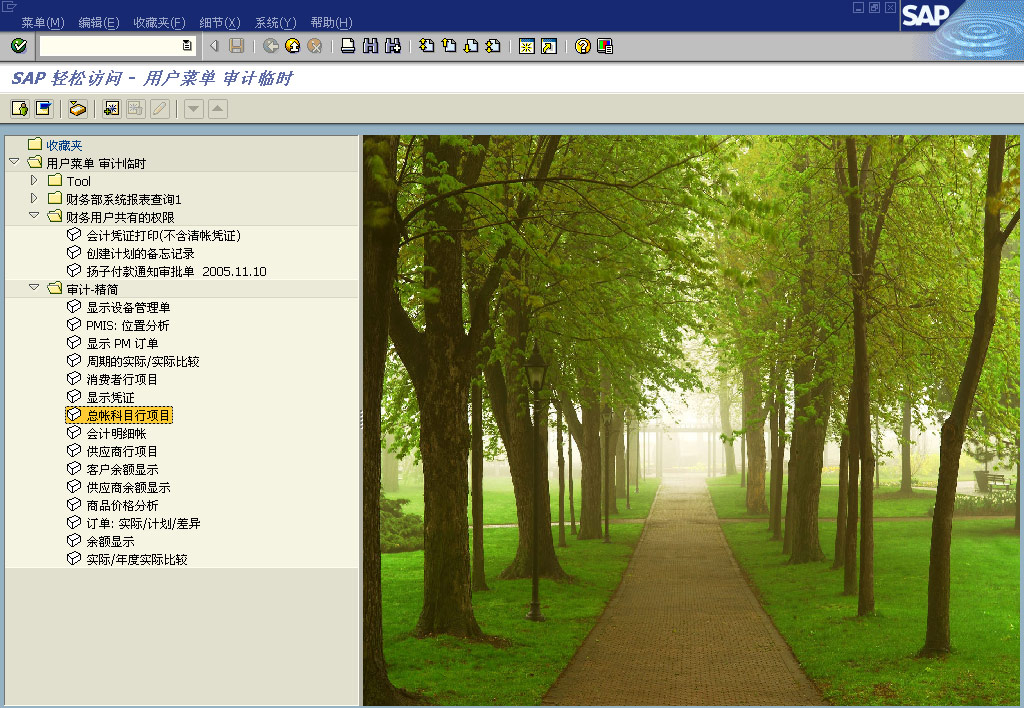

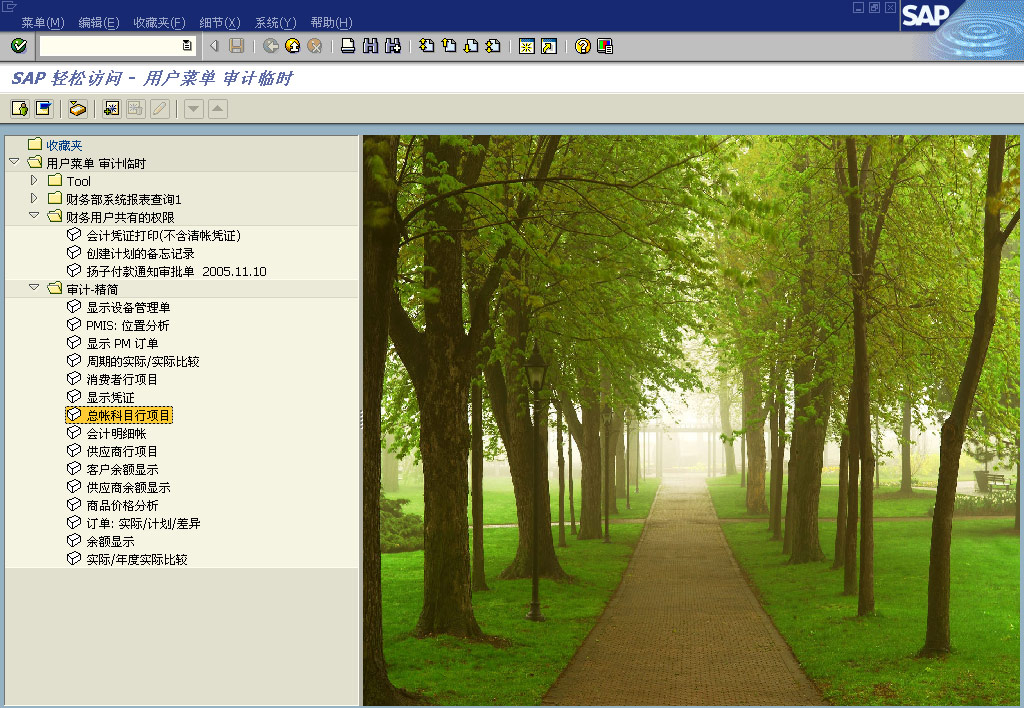

账套数据切入展示图

在企业物料收发存(MM模块-MB5B)、PS模块-具体项目、FI模块—总账—科目明细账—选取项目(进项税金)—抽查单笔凭证追溯。通过数据导出与企业出入库单比对,结合企业税金计提方式的设定,应对团队发现A公司在建工程领用材料进项税额转出环节并未在ERP系统中设置关键控制节点,ERP系统导出部分证据截图如下:

“在建工程进项税额转出”风险项目部分证据截图

企业在建工程发生的建筑物、构筑物、土地附着物及其附属设施、配套工程项目的材料费用,依据《中华人民共和国增值税暂行条例》第十条第(一)项、《财政部 国家税务总局关于固定资产进项税额抵扣问题的通知》(财税〔2009〕113号)不得抵扣进项税额,应相应做进项转出处理。该企业2014-2016年在建工程中应做进项税额转出额为5414.47*0.17=920.46万元。

(二)针对疑点二

通过SAP电子账查询代扣代缴个人所得税取得的手续费收入,发现企业将收到的收入挂在往来账上核算,未计入其他业务收入,三年依次挂账:38.44万、39.76万和41.22万,均未计入当年的“其他业务收入”,且核对当年度申报表,未发现对其进行纳税调整。依据《中华人民共和国企业所得税法》第六条的规定,企业收到的代扣代缴个人所得税手续费应确认收入并计算缴纳企业所得税。2014-2016年三年合计挂账金额为119.42万元,应合计补征企业所得税119.42*0.25=29.86万元。

(一) 针对疑点三

通过查询SAP电子账中主营业务收入、其他业务收入情况,发票清单查询情况,核对企业报送的资源综合利用减计收入企业所得税优惠政策专项报告,并对相关人员进行了约谈。发现企业在2014-2016年将蒸汽、可燃气、热量、丙烯、乙烯、丙烷等资源内部使用收入作为减计收入基数,企业二甲苯烟气工业余热回收项目产生的热量、火炬气项目产生的可燃气、IPP装置D206尾气回收项目产生的丙烯、7万吨/年硫磺回收项目产生的蒸汽、2PP装置M304尾气回收产生的丙烯和丙烷、IPE尾气送烯烃厂回收项目产生的乙烯和丙烯都采用不对外开具发票,以内部互供价格结算销售收入,享受所得税优惠政策。根据《关于资源综合利用有关企业所得税优惠问题的批复》文件精神,资源综合利用内部使用收入不能享受资源综合利用减计收入的企业所得税优惠。三年合计应调增收入334.94万元,补缴企业所得税额83.74万元。

(四)针对疑点四

通过SAP电子账和报表系统查询,核实应付福利费金额构成情况,发现企业没有把职工防暑降温费、体检费用、班车费用、食堂费用、生活区的物业管理费、福利设施的折旧费、福利设施的维修费等具有福利性质的费用调整到福利费用中。根据《国家税务总局关于企业工资薪金及职工福利费扣除问题的通知》(国税函〔2009〕3号),企业2014年福利费综合调整后应调增应纳税所得额711.05万元;2015年福利费综合调整后应调增应纳税所得额898.32万元;2016年福利费综合调整后应调增应纳税所得额764.50万元,三年合计应调增应纳税所得额2373.87万元,补征企业所得税593.47万元。同时,要求企业将福利部门人员的薪金、五险一金等人工费用、通讯补贴等具有福利性质的费用进一步调整到福利费中核算。

(五)针对疑点五

通过SAP电子账调取企业三年的职工福利费的明细,按月归集统计后发现,三年累计用于职工宿舍、食堂、浴室等福利项目的电、水、气依次发生金额为253.76万元、278.23万元、301.23万元,企业的计价依据为其对石化园区内其他企业供电、供水、供气的价格,检查人员又核实了企业向宿舍区移送电、水、气的台账,认定企业的计量价格和数量基本真实合理。根据《增值税暂行条例实施细则》第四条第(五)项的规定,合计计提销项税额111.04万元。根据《企业所得税法实施条例》第二十五条的规定,需调整视同销售收入833.22万元。

(六)针对疑点六

通过查阅该单位借款合同台账,确认该公司在2016年6月分别与中国交通银行、中信银行签订了40000万元、80000万元借款合同,根据《中华人民共和国印花税暂行条例》第二条、第三条规定,应补缴2016年度借款合同印花税6万元。

(七)针对疑点七

经审阅该公司固定资产明细账、相关建筑安装合同及竣工验收报告,确认该公司2013年12月新增房屋建筑物203.33万元,2014年12月房屋固改工程完工结转固定资产441.08万元,2015年12月在建工程房屋结转固定资产302.15万元。根据《中华人民共和国房产税暂行条例》第三条、第四条 ,《财政部税务总局关于房产税若干具体问题的解释和暂行规定》(财税地字〔86〕第008号)第十九条补征2014年度房产税203.33万*70%*1.2*=1.71万元;补征2015年度房产税(203.33万+441.08万)*70%*1.2*=5.41万元;补征2016年度房产税(203.33万+441.08万+302.15万)*70%*1.2*=7.95万元;合计补征2014年至2016年度房产税15.07万元。

(八)针对疑点八

通过比对该公司的土地使用证以及纳税申报表,2016年度应申报缴纳城镇土地使用税87000*12+120000*10+56000*8=269.2万元,实际入库城镇土地使用税245.2万元。根据《中华人民共和国城镇土地使用税暂行条例》第二条、第三条、第四条、第五条,补征城镇土地使用税12000*10-12000*8=24万元。

(九)针对疑点九

经查阅该公司“应付职工薪酬”科目明细账,抽查会计凭证,确认该公司2013年“应付职工薪酬”科目发给职工的绩效奖293.00万元、兑现奖169.05万元、综合奖1496.33万元、中层奖250.42万元、运行值奖118.41万元、运动服1.58万元、中秋食品131.70万元、春节食品131万元、酒173.66万元等。

该企业2014年通过“应付职工薪酬”科目发给职工的绩效奖475.09万元、兑现奖207.12万元、综合奖1516.67万元、中层奖404.93万元、运行值奖74.34万元、过年费128.32万元、端午节39.60万元。

该企业2015年通过“应付职工薪酬”科目发给职工的兑现奖619.88万元、绩效奖303.80万元、综合奖1773.91万元、中层奖430.31万元、运行值奖70.63万元。

根据《中华人民共和国个人所得税法》第二条第一款第一项、《中华人民共和国个人所得税法实施条例》第八条第(一)项、第十条的规定,补征个人所得税191.18万元。

(十)针对疑点十

审核该公司“营业费用”明细账,抽查了会计凭证,确认2015年度该公司“营业费用—促销费”中发生促销费用429.59万元,其中发生以自有商品或者外购商品赠送客户促销支出约147.21万元;2016年度“营业费用—促销费”发生额111.19万元,其中以自有商品、外购商品作为礼品促销约43.09万元。根据《财政部 国家税务总局关于企业促销展业赠送礼品有关个人所得税问题的通知》(财税〔2011〕50号)第二条规定,补征2015年度个人所得税147.21万*20%=29.44万元、2016年度个人所得税43.09万*20%=8.62万元;合计补征个人所得税38.06万元。

(十一)针对疑点十一

调阅了该公司土地拍卖合同、无形资产明细账、会计凭证等资料,确认该公司2015竞拍取得一块工业用地支付土地出让金1.8亿元。根据《财政部、国家税务总局关于国有土地使用权出让等有关契税问题的通知》(财税〔2004〕134号)第一条第(二)款、《财政部 国家税务总局关于契税征收中几个问题的批复》(财税字〔1998〕96号)第一条、《国家税务总局关于明确国有土地使用权出让契税计税依据的批复》(国税函〔2009〕603号)的规定,补征该公司契税1.8亿*3%=540万元。

四、处理结果

经过分析应对人员的政策辅导,依规定性,疑点问题水落石出,公司财务人员同意进行应纳税额调整,补缴税款,共补缴增值税1031.50万元,消费税890.59万元,城市维护建设税134.55万元,教育费附加57.66万元,企业所得税831.63万元,印花税6万元,房产税15.07万元,城镇土地使用税24万元,个人所得税229.24万元,契税540万元。(本案例为直观反映各风险点的分析应对过程,未考虑相关税费调整对企业所得税的综合影响)

五、行业延伸

(一)潜在风险企业范围

除石油石化行业外,其他带有国家垄断属性的资源类行业,均可能存类似相关问题,如煤化工行业、有色金属(稀土)的采掘加工销售行业等。这些行业一是具有天然的自然资源约束,二是长产业链模式下,行业内的企业众多,普遍采用集团运营模式。

(二)具体核查路径

一是需要依据血缘关系详细解剖一家行业内具有典型代表意义的集团企业,勾画整个行业的生产经营业态;二是选取行业内的典型企业群体,纵合横通的深入挖掘行业性的风险特征,达到以点带面全面突破的行业税收管理效果。